door Loege Schilder

•

5 januari 2026

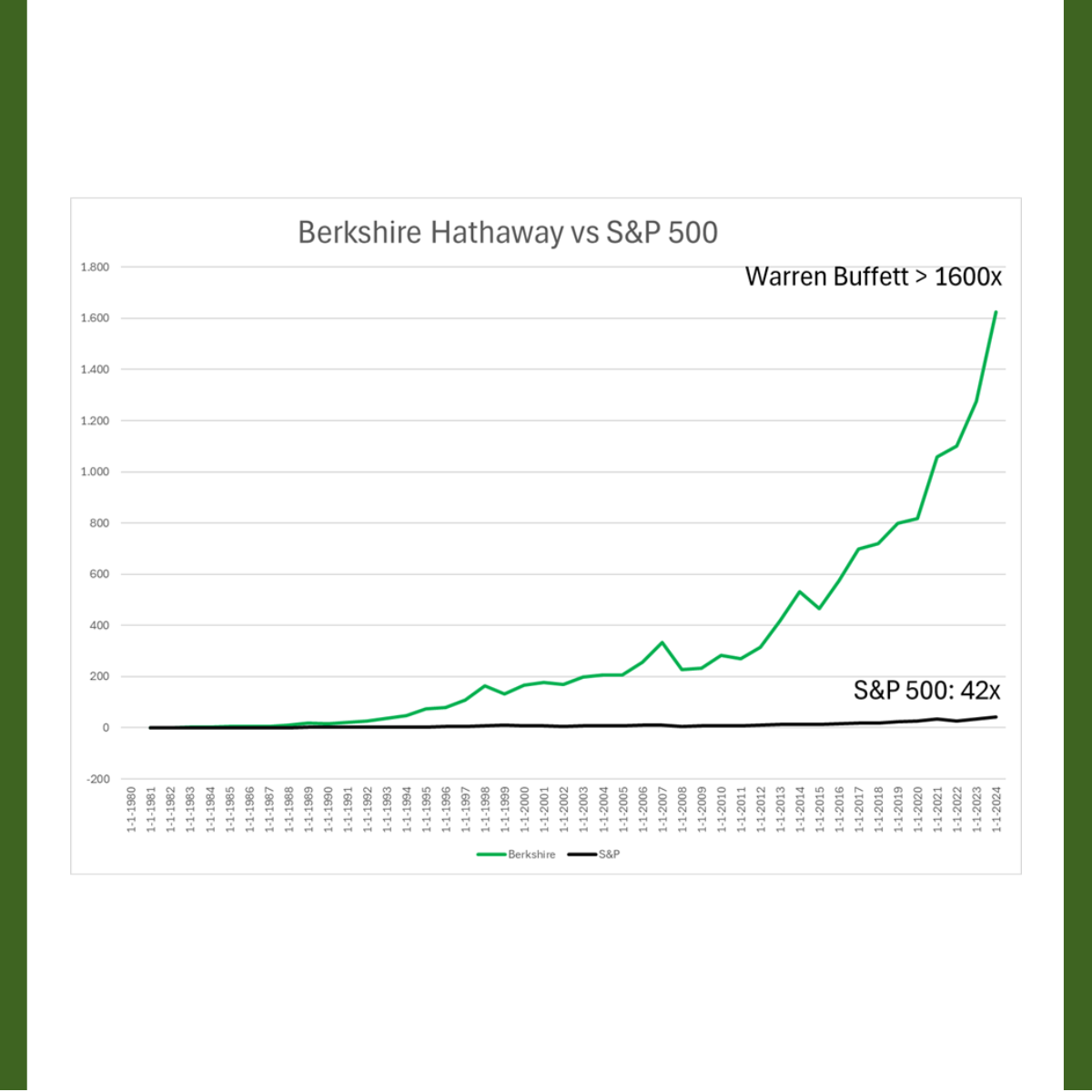

Met de start van het nieuwe jaar is ook het pensioen van Warren Buffett aangebroken. De legendarische belegger is door de jaren heen een voorbeeld geweest voor vele beleggers. Vrijwel iedere beleggers gebruikt in zijn strategie wel een of meerdere lessen die Buffett in de jaarlijkse aandeelhoudersbrief heeft gegeven. Buffett dankt zijn track record van 20% gemiddeld per jaar aan een gedisciplineerde uitvoering van zijn strategie waarbij geduld een belangrijke rol speelde. De legacy van Buffett gaat vooral over de groei op lange termijn. Doordat hij 60 jaar actief is geweest, kon het totale rendement uitgroeien tot 5,5 miljoen procent!! Wat kunnen we van Warren Buffett leren? In mijn boek 'Beter beleggen met duurzame impact' behandel ik de strategieën van een aantal succesvolle beleggers, zodat de lezers daarvan kunnen leren. Over de strategie van Warren Buffett is de volgende tekst in het boek opgenomen: Strategie: Koop fantastische bedrijven voor een redelijke prijs Warren Buffett, het Orakel van Omaha, wordt vaak beschouwd als de meest succesvolle belegger ter wereld. Hij staat bekend om zijn eenvoudige, maar krachtige beleggingsfilosofie: koop bedrijven die ondergewaardeerd zijn ten opzichte van hun intrinsieke waarde en houd deze lange tijd vast. Buffett belegt vooral in bedrijven met een sterke concurrentiepositie, die in staat zijn hun marktleiderschap om te zetten in stabiele winstgroei. Daarbij heeft Buffett een voorkeur voor begrijpelijke businessmodellen. Hij vermeed lange tijd technologiebedrijven, omdat hij vond dat deze moeilijk te doorgronden waren. Verder denkt Buffett op de extreem lange termijn. Hij heeft aandelen aangekocht in de jaren zeventig, die nu nog steeds bij zijn belangrijkste beleggingen horen. Een van die aandelen is Coca-Cola. Bepalend voor het succes van Buffett zijn verder de efficiëntie en lage kosten. Hij heeft zijn imperium van honderden miljarden decennialang bestuurd met enkele tientallen medewerkers. Door de lange beleggingsperiode zijn het aantal transacties en de bijbehorende kostenvoet laag, met een minimale impact op het rendement. Hoe kun jij dit toepassen? Focus op bedrijven met een groot marktaandeel en een hogere winstmarge dan de concurrentie. Kijk daarbij vooral naar sectoren die minder aandacht krijgen van andere beleggers; de kans is groot dat je daar aandelen vindt die aantrekkelijker gewaardeerd zijn. Investeer in een aandeel voor de lange termijn en vermijd de neiging om constant te handelen. Besteed meer aandacht aan de ontwikkeling van de bedrijfscijfers dan aan de koersschommelingen. Naast de lessen van Warren Buffett zijn ook de strategieën van Peter Lynch, Benjamin Graham, Ray Dalio, Jack Bogle en George Soros opgenomen. Ook in de aanpak van die beleggers zijn waardevolle lessen te leren voor ons. Warren Buffett zal gemist worden door de financiële wereld. Zijn transacties en publieke optredens werden op de voet gevolgd. Maar waar de ene afscheid neemt, komt weer ruimte voor anderen. De lessen van Buffett zijn echter tijdloos en blijven ook in de toekomst waardevol. Wil je weten hoe wij de lessen toepassen in de strategie van het DB Flagship Fund? Download dan onze whitepaper.