NN Group: Duurzame groei met hoog dividendrendement

NN Group is een internationale financiële dienstverlener, actief in 11 landen. NN is een van de grootste verzekeraars in Nederland en een heeft een sterke aanwezigheid in verschillende andere Europese landen en Japan. NN Group werd in 2014 opgericht als een spin-off van ING en heeft een geschiedenis die teruggaat tot de oprichting van Nationale-Nederlanden in 1845. Met circa 16.000 medewerkers biedt NN verzekeringen, pensioenen, bancaire diensten en beleggingsoplossingen aan 19 miljoen klanten. Het Nederland Leven segment van NN is goed voor ruim de helft van de operationele kapitaalgeneratie. NN Group zet sterk in op digitale innovatie, klantgerichte oplossingen en duurzaamheid.

Prestaties en ontwikkelingen

NN Group heeft de afgelopen jaren sterke prestaties neergezet, ondanks uitdagingen zoals een volatiele macro-economische omgeving en strenge regelgeving. Het bedrijf liet een stijgende operationele kapitaalgeneratie zien van 1,4 miljard euro in 2018 naar 1,9 miljard euro in 2023. Daarbij werd reeds de doelstelling voor 2025 van 1,8 miljard euro overtroffen. De Solvency II-ratio, de maatstaf voor de financiële gezondheid van verzekeraars, ligt al jaren rond de 200%, wat aangeeft dat NN een solide financiële positie heeft en goed gepositioneerd is om risico’s te dragen. Hoewel de premie-inkomsten van NN Group al een aantal jaar vrij stabiel zijn, steeg de kasstroom door verhoogde waarde van nieuwe verzekeringscontracten, kostenbeheersing en efficiëntie. Daarnaast voerde NN strategische acquisities en desinvesteringen door. De overname van MetLife’s activiteiten in Griekenland en Polen en de verkoop van NN Investment Partners en recent de verkoop van de Turkse activiteiten, waren onderdeel van de bredere strategie van NN Group.

Concurrentiepositie

NN Group heeft met name in Nederland een sterke concurrentiepositie, waar het de grootste levensverzekeraar is. NN biedt een breed scala aan producten, van levensverzekeringen en pensioenen tot schadeverzekeringen, aanvullende zorgverzekeringen en bancaire dienstverlening. Deze diversificatie zorgt voor een solide marktpositie. In zijn Europese markten heeft NN Group intense concurrentie, maar kan daar toch profiteren van schaalvoordelen en de diversificatie. In Japan heeft NN een kleine aanwezigheid, maar strategische samenwerkingen kunnen daar toekomstige groei ondersteunen. Gezien de vergrijzing van de bevolking is er daar veel vraag naar levensverzekeringen en pensioenproducten. Internationaal opereert NN Group in volwassen markten, waar het moet concurreren met zowel lokale als internationale spelers. Dit betekent hevige concurrentie op prijs en productinnovatie.. Om succesvol te blijven is het belangrijk voor NN Group om te blijven innoveren, efficiënt te opereren en sterke klantenrelaties op te bouwen.

Risico’s en uitdagingen

NN kent naast de bovengenoemde concurrentierisico’s, uitdagingen op economisch en operationeel vlak. Zo heeft de rentestand een aanzienlijke invloed op de waarde van verplichtingen in de levens- en pensioenverzekeringen. Lage rentetarieven kunnen de winstgevendheid drukken, terwijl volatiliteit op de financiële markten de waarde van beleggingen kan beïnvloeden. De digitale transformatie biedt kansen, maar brengt ook risico’s met zich mee, zoals de beveiliging van klantgegevens en systemen tegen cyberaanvallen. Daarnaast lopen verzekeringsmaatschappijen risico’s met betrekking tot schadeclaims als gevolg van natuurrampen of andere onvoorziene gebeurtenissen. Veranderingen in de bevolkingssamenstelling, zoals de vergrijzing, kunnen invloed hebben op de vraag naar bepaalde verzekeringsproducten.

Duurzaamheid en maatschappelijke impact

NN Group heeft duurzaamheid stevig verankerd in haar strategie en richt zich op het creëren van waarde voor klanten, aandeelhouders en de samenleving, met aandacht voor milieu, maatschappij en goed bestuur (ESG). Het bedrijf investeerde in 2023 €10,8 miljard in klimaatsoplossingen, zoals groene gebouwen en hernieuwbare energie. De CO₂-uitstoot van de beleggingsportefeuille werd met 10% verminderd sinds 2021, met een doelstelling van 25% reductie tegen 2025. Binnen Nederland Schade focust NN op duurzaam schadeherstel door reparaties te verkiezen boven vervanging en gebruik te maken van circulaire materialen. Duurzaamheidscriteria zijn geïntegreerd in investeringsbeslissingen en risicobeheer. Het bedrijf investeert in digitalisering om de klantervaring te verbeteren en ondersteunt lokale gemeenschappen via programma’s gericht op financiële educatie en inclusie. NN speelt zo een actieve rol in de transitie naar een duurzame economie.

Waarderingen en vooruitzichten

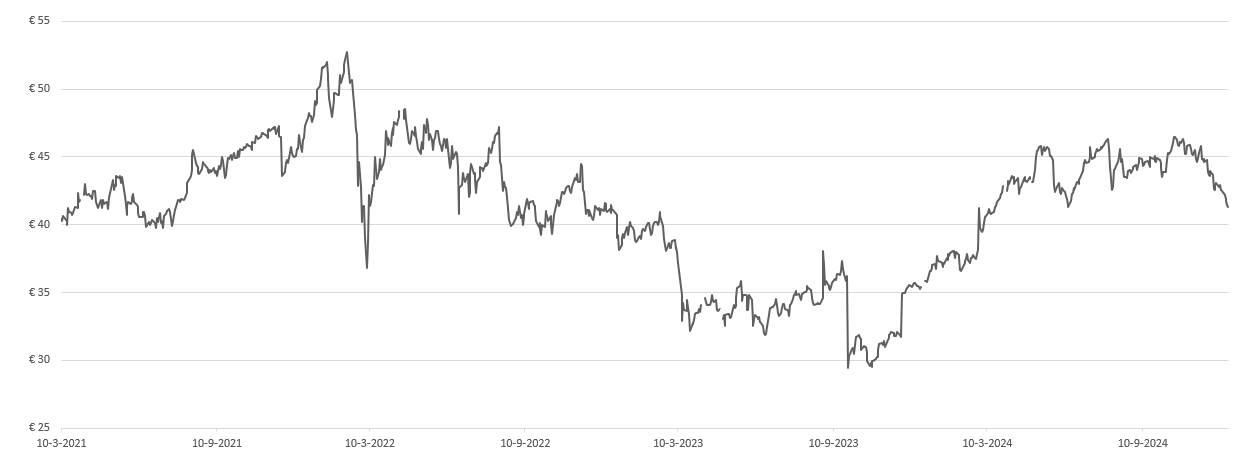

Het aandeel NN Group lag in 2023 aanvankelijk onder druk, maar na de schikking die werd getroffen in verband met de woekerpolisaffaire herstelde het aandeel sterk. Het aandeel noteert dit jaar tot nu toe zo'n 10% hoger, terwijl het uitgekeerde dividend van € 3,20 per aandeel goed was voor bijna 8% dividendrendement. Analisten voorzien de komende jaren een jaarlijkse stijging van het dividend van circa 7%. Verder heeft NN Group een aandeleninkoopprogramma, waardoor jaarlijks circa 3% van het aandelenkapitaal wordt teruggekocht. Analisten verwachten de komende jaren een jaarlijkse winstgroei van 6%. Momenteel is de koers-winstverhouding van het aandeel rond de 6,5. Deze combinatie van factoren maken het aandeel aantrekkelijk voor zowel waarde als dividendbeleggers.

Key Higlights:

· Sterke financiële resultaten

· Aandeleninkoop en hoog dividendrendement

· Focus op klanttevredenheid en digitalisering

Risico’s:

· Marktrisico’s door fluctuaties in rentetarieven en beurskoersen

· Verzekeringsrisico’s door schadeclaims door natuurrampen of andere gebeurtenissen

· Veranderende regelgeving en wetgeving

Conclusie:

NN Group is een gevestigde speler in de verzekeringsmarkt, met een sterke financiële positie en een focus op duurzame groei. NN Group heeft een aantrekkelijk dividendbeleid, ondersteund door een solide solvabiliteitsratio. Daarnaast biedt het aandeelhouders zowel dividendgroei als aandeleninkoop. Tevens voorzien analisten een stabiele winstgroei de komende jaren. Het bedrijf speelt in op maatschappelijke trends en heeft ambitieuze doelen op het gebied van duurzaamheid. Met een robuuste kapitaalpositie en een focus op lange termijn waardecreatie, biedt NN Group zowel stabiliteit als groeipotentieel voor investeerders.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DB Flagship Fund, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DB Flagship Fund garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DB Flagship Fund biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Medewerkers van DB Flagship Fund hebben positie in het geanalyseerde aandeel op 16 december 2024.

Deel dit blog

gerelateerde artikelen