Akzo Nobel NV is een internationaal verf- en coatingsbedrijf gevestigd in Nederland. Het bedrijf is actief via twee segmenten: decoratieve verf (40% van de omzet) en hoogwaardige coatings voor ondermeer schepen, auto's, vliegtuigen en consumptiegoederen (60% van de omzet). De naam Akzo Nobel bestaat sinds 1994 toen het Nederlandse Akzo fuseerde met het Zweedse bedrijf Nobel. Het bedrijf heeft zijn oorsprong in de 18de eeuw, toen nog onder de naam Sikkens. Wereldwijd werken er circa 32.000 medewerkers bij Akzo Nobel.

Concurrentiepositie

AkzoNobel heeft een Narrow Moat status bij Morningstar, hetgeen inhoudt dat het bedrijf de aankomende jaren kan profiteren van voordelen ten opzichte van de concurrentie. Akzo is gespecialiseerd op het gebied van verf en coatings. Het bedrijf bezet de nummer 1 of 2 positie op de meeste markten waar het actief is. Het bedrijf heeft in de verschillende segmenten sterke merknamen en heeft daarom ook redelijke pricing power. AkzoNobel heeft een sterke klantenbinding en schaalvoordelen waardoor het bedrijf een voorsprong heeft op veel concurrenten.

Duurzaamheid

Akzo Nobel streeft naar leiderschap in de branche op gebied van duurzaamheid. Door consequent te innoveren wil het bedrijf de meest duurzame oplossingen leveren met een minimale druk op het milieu en klimaat. Zo claimt Akzo dat schepen met de coating van Akzo minder weerstand hebben en dat daardoor het brandstofverbruik kan dalen. Ook worden producten beter beschermd door de producten van Akzo waardoor het onderhoud goedkoper is en de levensduur langer. Akzo is al jaren opgenomen in de Dow Jones Sustainability Index, waar het al meer dan 10 jaar in de top 10 staat op het gebied van duurzaamheid. Bij MSCI krijgt Akzo dan ook de hoogste ESG-rating: AAA. Ook bij Sustainalytics scoort het bedrijf uitzonderlijk goed: bij de beste 3% van de sector op ESG-gebied.

AkzoNobel verslaat verwachtingen, maar de koersdruk blijft

AkzoNobel presteerde in het eerste kwartaal van 2024 beter dan verwacht. De omzet daalde met 1% en kwam uit op 2,64 miljard euro. Analisten rekenden op 2,61 miljard euro omzet. De operationele winst steeg met 19% naar 363 miljoen tegen een verwachting van 348 miljoen euro. De winst per aandeel steeg van € 0,73 naar € 1,12. Analisten rekenden op € 0,91 winst per aandeel. AkzoNobel gaf geen nieuwe outlook voor het hele boekjaar, maar bleef bij de eerdere raming voor 2024, met een aangepaste EBITDA tussen €1,5 en €1,65 miljard.

De koersdruk ontstond door de melding dat in Australië een rechtszaak tegen het bedrijf is aangespannen. Er wordt beweerd dat AkzoNobel verantwoordelijk is voor problemen met de coating van een groot LNG-project. De schadeclaim zou kunnen oplopen tot circa 750 miljoen euro. AkzoNobel ontkent aansprakelijkheid en betwist de omvang van de vermeende schade. De zaak zal in juni 2024 voor de rechtbank komen. De uitspraak wordt niet verwacht voor eind 2025.

Verduurzaming van de productlijn leidt tot hogere marges

AkzoNobel zet sterk in op duurzame innovatie om marktaandeel te winnen en hogere marges te behalen met milieuvriendelijke producten. Het bedrijf ontwikkelt voortdurend nieuwe, duurzame technologieën die niet alleen voldoen aan de huidige marktvraag, maar ook bijdragen aan een duurzamere toekomst. De groeistrategie richt zich op investeringen in snelgroeiende segmenten zoals poedercoatings, bekend vanwege de duurzaamheid. Voor de groei in het segment decoratieve verf zet AkzoNobel in op opkomende markten omdat daar de vraag toeneemt naar hoogwaardige producten.

Daarnaast heeft AkzoNobel het programma “industriële excellentie” gelanceerd om operationele uitdagingen aan te pakken, kosten te verlagen en efficiëntie te verbeteren tegen 2027.

Toekomstverwachtingen

Zoals hierboven beschreven heeft AkzoNobel ambitieuze doelstellingen voor 2024. Op de middellange termijn streeft het bedrijf naar een winstgevendheid met een aangepaste EBITDA-marge van meer dan 16% en een rendement op investeringen tussen 16% en 19%. Daarnaast wil AkzoNobel de schuldgraad verlagen tot ongeveer 2,3 keer de netto schuld/EBITDA tegen eind 2024 en ongeveer 2 keer op de langere termijn. Eind 2022 was dit nog 3,7 keer. Deze verlaging draagt bij aan een sterkere financiële positie. Het behoud van een sterke investeringskredietwaardigheid blijft een prioriteit voor het bedrijf.

Verder streeft AkzoNobel naar een jaarlijkse omzetgroei van meer dan 6% en verwacht het tegen 2027 €250 miljoen aan industriële efficiëntievoordelen te realiseren. Deze initiatieven zullen AkzoNobel helpen concurrerender te worden en de financiële gezondheid te versterken.

Samenvatting

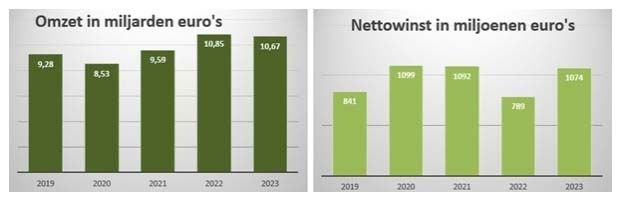

Akzo Nobel NV is een internationaal verf- en coatingsbedrijf uit Nederland, dat werkt in twee segmenten: decoratieve verf (40% van de omzet) en hoogwaardige coatings voor schepen, auto's, vliegtuigen en consumptiegoederen (60% van de omzet). Met ongeveer 32.000 medewerkers wereldwijd heeft AkzoNobel een sterke concurrentiepositie door klantbinding en schaalvoordelen. Het bedrijf zet zich in voor duurzaamheid en staat hoog in de Dow Jones Sustainability Index, evenals bij MSCI en Sustainalytics. In het eerste kwartaal van 2024 presteerde AkzoNobel beter dan verwacht, met een stijging van de operationele winst met 19%, ondanks een omzetdaling van 1%. De winst per aandeel overtrof de verwachtingen. De koers van het aandeel staat onder druk vanwege een rechtszaak in Australië met een mogelijke schadeclaim van 750 miljoen euro. AkzoNobel richt zich op duurzame innovatie en efficiënte bedrijfsvoering. Het doel is een jaarlijkse groei van meer dan 6% in combinatie met €250 miljoen aan efficiëntievoordelen tegen 2027. Deze initiatieven moeten de concurrentiepositie en financiële gezondheid van het bedrijf versterken.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DBAC Duurzaam Beleggen, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DBAC garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

AkzoNobel is onderdeel van de duurzame topselectie van DBAC, medewerkers van DBAC Duurzaam Beleggen hebben positie in het geanalyseerde aandeel op 28 juni 2024.

Deel dit blog

gerelateerde artikelen