Everest Re is een wereldleider op het gebied van herverzekering en verzekering van eigendoms- en ongevallenrisico's. De herverzekeringsactiviteiten omvatten wereldwijde herverzekeringen van eigendoms-, ongevallenverzekeringen en speciale bedrijfsonderdelen voor een breeds scala aan producten en voor diverse sectoren. De Verzekeringsactiviteiten omvatten eigendoms- en ongevallenverzekeringen, die rechtstreeks en via makelaars en agenten wereldwijd worden aangeboden. Everest Re werd opgericht in 1973 en heeft het hoofdkantoor in Bermuda.

Concurrentiepositie

Everest RE beschikt over een netwerk dat zich over vijf continenten uitstrekt. Tevens is de onderneming in alle opzichten gediversifieerd, zowel wat klanten, bedrijven als regio's betreft. Everest Re heeft maatregelen genomen om de kans op grote catastrofeverliezen te verminderen, hetgeen zijn vruchten duidelijk afwerpt. De onderneming heeft een sterke balans met een lage schuldenlast, waardoor Everest Re goed gepositioneerd is om onverwachte financiële schokken op te vangen.

Duurzaamheid

Als verzekeringsorganisatie heeft Everest Re een bescheiden ecologische voetafdruk, toch streeft het bedrijf ernaar de impact op het wereldwijde milieu waar mogelijk te verminderen. Everest Re heeft als speerpunten in het beleid: milieuduurzaamheid, een toewijding aan diversiteit, gelijkheid en inclusie en het bieden van een gezonde en productieve omgeving waarin werknemers zich professioneel kunnen ontplooien. Sustainalytics geeft het bedrijf een laag ESG-risico score, waarmee het bedrijf bij de beste 12% van de sector scoort op duurzaamheid.

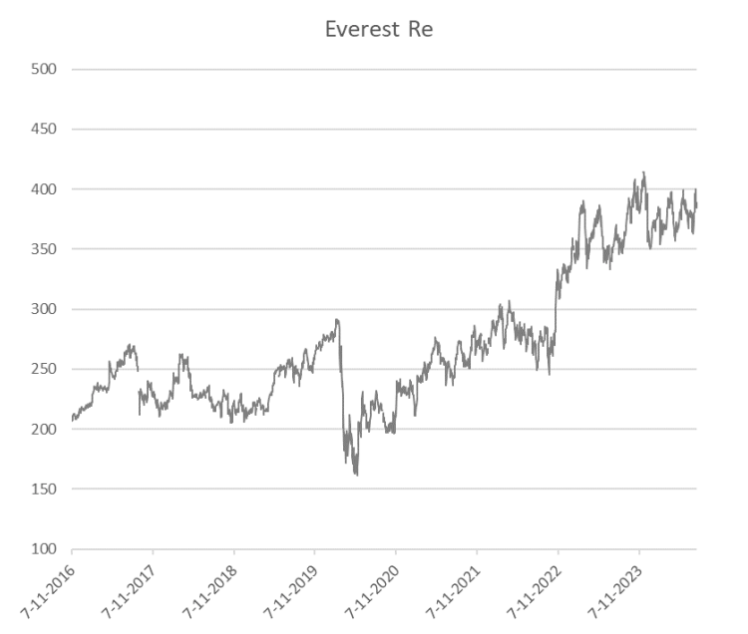

Laag gewaardeerde verzekeraar Everest groeit verrassend snel

In het eerste kwartaal van 2024 versloeg Everest Group zowel de winst als de omzetverwachtingen. De omzet steeg met 26% tot 4,13 miljard dollar. Analisten rekenden op 4,05 miljard dollar. De netto kwartaalwinst kwam uit op 733 miljoen dollar. De winst per aandeel steeg met 44% tot $ 16,32. De consensus lag op $ 15,93. In de afgelopen 15 kwartalen heeft Everest RE slechts 4 keer de verwachtingen niet weten te verslaan. Ondanks de goede kwartaalcijfers reageerde beleggers licht negatief. Het aandeel daalde met 0,7% na de gepubliceerde cijfers. De koers van het bedrijf blijft achter bij de sterke operationele prestaties. In de afgelopen 12 maanden is het aandeel zo’n 5% gestegen. Aangezien de winst bijna verdubbelde, daalde de K/W naar ongeveer 6,5. Als de analistenverwachtingen worden waargemaakt, daalt de K/W in de aankomende jaren zelfs naar 5.

De inkomsten uit de verzekeringen stegen met 50% vergeleken met vorig jaar, tot een record van 409 miljoen dollar. Dit werd mogelijk gemaakt door beide verzekeringstakken van het bedrijf. Het herverzekeringsdeel van Everest bleef zich onderscheiden na bekendmaking van die nieuwe strategie, waarbij het bedrijf marktaandeel won door zich te richten op belangrijke klanten. Dit zorgde ervoor dat hun portefeuille goed gepositioneerd is voor winst. In de verzekeringsafdeling breidde Everest wereldwijd uit, terwijl het binnen de beleggingsportefeuille voorzichtig bleef met risicoselectie en winstgevendheid. Daarnaast leverde de beleggingsportefeuille een recordopbrengst van 457 miljoen dollar op. Met dit sterke momentum voert Everest zijn driejarige strategische plan uit, gericht op het behalen van constante financiële resultaten.

Schommelende winsten voor Everest

Bij herverzekeraars verzekeren normale verzekeraars het resterende risico dat ze zelf niet kunnen of willen dragen. Herverzekeraars zijn daarom kwetsbaar voor natuurrampen, zoals overstromingen, aardbevingen, orkanen en grote branden. De winst van de herverzekeraars schommelt daarom sterk, afhankelijk van de aanwezigheid van rampen. Na enkele jaren van stijgende winsten tussen 2012 en 2017, viel de winst vervolgens weer sterk terug in 2018. Vervolgens groeide de winst weer om in 2022 weer met 56% terug te vallen. In 2023 werd een recordwinst geboekt. Voor 2024 wordt opnieuw een recordwinst verwacht. Vanwege de onzekerheid die de afhankelijkheid van externe catastrofes geven beleggers het bedrijf een lage waardering. De winst kan immers volgend jaar opnieuw terugvallen. Daar komt verder bij dat wetenschappers verwachten dat er meer overstromingen en branden komen als gevolg van de opwarming van de aarde. Het is dus niet zo gek dat Everest investeert in activiteiten om minder afhankelijk van de staartrisico’s te worden.

Toekomstverwachtingen

Analisten verwachten dat de winst in 2024 met 16% groeit en in de twee jaren daarna met ruim 11% groeit. Daarbij wordt rekening gehouden dat de margeverbetering uit de schaalvoordelen wordt tenietgedaan door meer schades uit natuurrampen. Het afgelopen jaar verbeterde de marge met 280 basispunten, waardoor het rendement op eigen vermogen boven de 20% kwam. De afgelopen 4 kwartalen presteerde Everest overigens veel beter dan de analistenverwachtingen, waarbij die gemiddeld met ruim 37% werden verslagen. Het geeft maar aan hoe onvoorspelbaar de winst van de Everest is en waarom het bedrijf de voorspelbaarheid wil verbeteren.

Samenvatting

Everest Re is een toonaangevende herverzekeraar en verzekeraar van eigendommen en ongevallen. Sinds de oprichting in 1973 heeft het bedrijf een divers netwerk opgebouwd en strategieën ontwikkeld om grote verliezen te beperken. Met een sterke balans en lage schuldenlast is Everest Re goed bestand tegen financiële schokken. Het bedrijf zet zich ook in voor duurzaamheid, met aandacht voor milieuvriendelijkheid en inclusie. In het eerste kwartaal van 2024 behaalde Everest Re uitstekende resultaten, met een omzetstijging van 26% en een nettowinst van 733 miljoen dollar. Hoewel de aandelenkoers iets achterbleef, stegen de verzekeringsinkomsten met 50% en leverde de investeringsportefeuille een recordopbrengst op. Analisten verwachten verdere winstgroei, ondanks mogelijke natuurrampen.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DBAC Duurzaam Beleggen, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DBAC garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Everest Group RE is onderdeel van de duurzame topselectie van DBAC, medewerkers van DBAC Duurzaam Beleggen hebben positie in het geanalyseerde aandeel op 26 juli 2024.

Deel dit blog

gerelateerde artikelen