Genmab richt zich op de ontwikkeling van innovatieve medicijnen voor de behandeling van kanker, auto-immuunziekten en oogziekten. Het bedrijf heeft een gevarieerde pijplijn van medicijnen in verschillende stadia van klinische ontwikkeling voor de behandeling van een breed scala aan kankersoorten en andere ziekten. Genmab heeft samenwerkingsverbanden met onder meer Johnson & Johnson, Novartis, BioNTech, Pfizer en AbbVie voor de ontwikkeling en commercialisering van producten. Genmab werd opgericht in 1999 en heeft het hoofdkantoor in Kopenhagen.

Concurrentiepositie

Genmab heeft een sterke concurrentiepositie dankzij de ontwikkeling en pijplijn van Genmab's antilichaamtherapieën voor kanker en het aantal patenten op hun belangrijkste producten en technologieën. Deze patenten geven Genmab zorgen ervoor dat concurrenten soortgelijke producten niet op de markt mogen brengen. Zo gelden voor het belangrijkste medicijn van Genmab, Darzalex, de patenten tot 2031. Morningstar geeft Genmab een "Narrow economic moat" rating. Dit betekent dat Genmab nog minmaal enkele jaren kan profiteren van de sterke concurrentiepositie. Daarnaast heeft Genmab diverse strategische samenwerkingen met grote farmaceutische bedrijven zoals Johnson & Johnson, Novartis en Abbvie voor de ontwikkeling van nieuwe therapieën. Deze partnerschappen versterken Genmab's onderzoeks- en ontwikkelingscapaciteiten en het bereik en de beschikbaarheid van producten. Genmab moet echter wel, door de sterke concurrentie, investeren in doorlopende innovatie en hun productpijplijn uitbreiden om De concurrentiepositie te handhaven en te versterken.

Duurzaamheid

Op milieugebied ligt de focus van Genmab op het verminderen van broeikasgas-emissies (BKG-emissies), met name door:

- Beperking van het energieverbruik door haar activiteiten energie-efficiënter te maken;

- Vermindering van BKG-emissies door het gebruik van energie uit hernieuwbare bronnen te vergroten;

- Gedragsverandering bij teamleden stimuleren door middel van interne bewustwordingscampagnes over energieverbruik en BKG-emissies;

- Samenwerking met leveranciers en partners om BKG-emissies, afval en middelen in de hele waardeketen te verminderen.

Dit moet leiden tot een vermindering van 42% in Scope 1 en 2 BKG-emissies in 2030 t.o.v. 2021. Genmab wil Scope 3-emissies verminderen doordat minstens 2/3 van de leveranciers klimaatdoelstellingen moet hebben in lijn met het Akkoord van Parijs. Daarnaast heeft Genmab de doelstelling gebruik te maken van 100% hernieuwbare energie.

Op maatschappelijk vlak zet Genmab zich naast diversiteit en inclusie in voor meer gemeenschapsbetrokkenheid. Het bedrijf heeft daarnaast hoge normen voor ethisch gedrag en naleving van regelgeving.

Genmab blijft de verwachtingen voor

In de afgelopen 15 kwartalen is Genmab slechts drie keer achtergebleven bij de verwachtingen. Het bedrijf is snel gegroeid: in 2018 bedroeg de omzet 3,0 miljard DKK, in 2019 5,4 miljard DKK en in 2020 al 10,1 miljard DKK. Daarna groeide de omzet iets minder snel maar nog steeds meer dan 6% naar 16,5 miljard DKK in 2023.

In het eerste kwartaal van 2024 heeft Genmab een omzetgroei van 46% geboekt ten opzichte van een jaar eerder. De omzet kwam uit op 4,14 miljard Deense kroon (555 miljoen euro), wat 4% meer was dan verwacht. De operationele winst verdubbelde bijna tot 801 miljoen Deense kroon (107 miljoen euro). De winst per aandeel steeg van DKK 3,19 naar DKK 20,18, terwijl analisten een winst per aandeel van DKK 12,92 hadden verwacht.

De mindere resultaten in 2021 waren voor Genmab vooral te wijten aan COVID-19, waardoor de focus verlegd werd naar andere medicijnen. In 2023 nam de winst licht af door de vele investeringen die Genmab dat jaar deed. Deze kosten bestonden voornamelijk uit toenemende personeelskosten en de uitbreiding van de faciliteiten, noodzakelijk om de groei van het bedrijf te ondersteunen Voor heel 2024 verwacht Genmab een omzetgroei van 18 tot 20% en een winstgroei van ongeveer 10% in de operationele winst. Daarna verwacht het bedrijf dat de winst aanzienlijk sneller groeit.

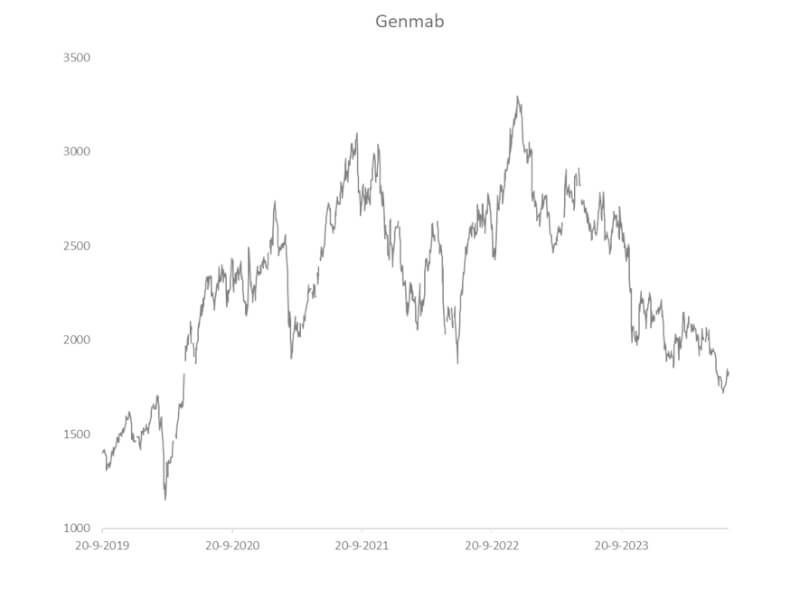

De goede resultaten van Genmab in het eerste kwartaal zijn voornamelijk te danken aan hogere royalty’s van Darzalex en Kesimpta. Deze royalty’s vertegenwoordigen een deel van de inkomsten als vergoeding voor het aandeel van Genmab in de ontwikkeling van deze medicijnen. Deze inkomstenbronnen zijn ontstaan uit samenwerkingen met Janssen en Novartis Pharma AG. In de afgelopen 5 jaar heeft de koers van Genmab het moeilijk gehad, desondanks de winstgroei en omzetgroei. Daardoor is het aandeel relatief goedkoop gewaardeerd als je kijkt naar de winstverwachtingen van de komende jaren.

Genmab kan profiteren van investeringen

Na de aankondiging van de geplande overname van ProfoundBio, verwacht Genmab dat de operationele kosten tussen de DKK 12,4 en 13,4 miljard zullen uitkomen. De omzetverwachtingen van Genmab volgens analisten liggen tussen de DKK 18,7 en 20,5 miljard. De consensus voor de gemiddelde jaarlijkse omzetgroei is 16% in de periode 2024-2027. Analisten verwachten dat de winst jaarlijks gemiddeld met 23% zal groeien in dezelfde periode. De winst per aandeel wordt door analisten geschat op DKK 99 in 2025, wat een toename van ruim 20% betekent. Voor 2028 verwachten analisten dat de winst per aandeel groeit naar rum DKK 180. Als die verwachtingen worden waargemaakt, daalt de K/W naar ongeveer 10. Dat is erg laag voor een bedrijf met ruim 20% jaarlijkse winstgroei.

Samenvatting

Genmab ontwikkelt innovatieve medicijnen voor kanker, auto-immuunziekten en oogziekten. Het bedrijf werkt samen met grote farmaceutische bedrijven zoals Johnson & Johnson, Novartis, BioNTech, Pfizer en AbbVie. Genmab werd in 1999 opgericht en is gevestigd in Kopenhagen. Het heeft een sterke marktpositie dankzij patenten op producten zoals Darzalex, geldig tot 2031. Genmab zet zich in voor duurzaamheid, met doelen voor emissiereductie en een focus op ethisch gedrag en naleving van regels. Na de overname van ProfoundBio verwacht Genmab hogere operationele kosten, maar analisten voorspellen dat die kostenstijging ruimschoots wordt goedgemaakt door de groeiende omzet en winst per aandeel in de komende jaren.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DBAC Duurzaam Beleggen, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DBAC garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Genmab is onderdeel van de duurzame topselectie van DBAC, medewerkers van DBAC Duurzaam Beleggen hebben positie in het geanalyseerde aandeel op 19 juli 2024.

Deel dit blog

gerelateerde artikelen