Sinds 2005 stelt Corporate Knights jaarlijks een lijst op met de 100 duurzaamste bedrijven ter wereld. De eerste plaats gaat dit jaar naar het Australische bedrijf Sims, gevolgd door Brambles en Vestas. Een opvallende afwezige in de lijst is Johnson Controls International. Vorig jaar stond dat concern op de 17e plaats. In onze Duurzame portefeuille is er wel degelijk plaats voor het aandeel.

Deze analyse van DBAC is ook gepubliceerd in Beleggers Belangen.

Het Amerikaans-Ierse Johnson Controls is een voorloper op de markt voor verwarmings- en koelingssystemen voor gebouwen. In een wereld die steeds meer verstedelijkt, is dat een duurzame groeimarkt

Johnson Controls International opereert wereldwijd als een multi-industrieel en technologisch bedrijf. Het is gespecialiseerd in het ontwerp, de productie en verkoop van apparatuur voor de regulering van gebouwen, zoals verwarming, airconditioning, ventilatiesystemen en efficiënte energieoplossingen, alsmede branddetectie- en blussystemen. Daarnaast levert het automatiserings- en beveiligingsproducten voor gebouwen. Commerciële verwarming, airco en ventilatie (HVAC) is goed voor circa 40% van de omzet. Brand en beveiliging vertegenwoordigt eveneens 40% van de omzet, terwijl HVAC voor woningen, industriële koeling en andere producten goed voor de resterende 20% van de omzet. Circa 25% van de omzet is afkomstig van onderhoudsdiensten. Johnson Controls is actief in meer dan 150 landen en heeft meer dan 100.000 werknemers.

Johnson Controls was bijna 150 jaar geleden al bezig met gebouwbeheer

De wortels van het bedrijf liggen nog in de 19e eeuw toen Warren Johnson een patent ontving voor een kamerthermostaat. Gedurende de decennia heeft het bedrijf een belangrijke business gehad als leverancier van autoproducenten. Die activiteiten zijn inmiddels weer op afstand gezet. Het bedrijf kreeg zijn huidige vorm in 2016 toen het fuseerde met Tyco tot marktleider op het gebied van gebouwbeheer. Destijds verhuisde het hoofdkantoor naar Ierland, maar de focus bleef vooral op de VS.

Johnson Controls heeft zich getransformeerd tot de belangrijkste speler op de markt voor gebouwautomatisering, die naar verwachting de komende jaren sterk zal groeien. Het bedrijf kan profiteren van de wereldwijde verstedelijking en de toegenomen vraag naar energie-efficiënte en slimme bouwproducten en -oplossingen. Daarnaast moeten voortdurende productinnovaties in combinatie met de uitbreiding van geleverde diensten tot meer marktaandeel en hogere marges leiden. Door de sterke marktpositie slaagt Johnson Controls erin de gestegen kosten door te berekenen aan de klanten. Morningstar geeft Johnson Controls een Narrow Moat-status. Dat betekent dat het bedrijf nog enkele jaren kan profiteren van zijn sterke concurrentiepositie.

Koolstofarme gebouwen

Bijna 40% van de wereldwijde CO2-uitstoot is afkomstig van gebouwen. Johnson Controls ontwikkelt producten die bijdragen aan koolstofarme gebouwen en verminderde emissies. Johnson Controls bedient meer dan 4 miljoen klanten wereldwijd. Als wereldleider in slimme, gezonde en duurzame gebouwen is het bedrijf bezig met de digitale transformatie van gebouwbeheer om meer duurzaamheid, energie-efficiëntie en geautomatiseerde activiteiten te stimuleren om te voldoen aan de huidige milieudoelstellingen. Daarnaast wil de directie de eigen emissies met 55% verminderen in 2030 ten opzichte van 2017. Vanaf 2002 gemeten heeft het bedrijf zowel broeikasgas- als energie-intensiteit reeds met 70% verlaagd.

Op sociaal vlak biedt Johnson Controls duurzaamheids- en diversiteitstrainingen aan het personeel en bevordert het bedrijf proactief een cultuur van duurzaamheid. Het concern heeft een uitstekende ESG-score bij Refinitiv en Sustainalytics. EcoVadis geeft het een platinum beoordeling waarmee het tot de beste 1% van alle bedrijven behoort. Met de duurzaamheid van Johnson Controls zit het dus wel snor.

Teleurstellende cijfers

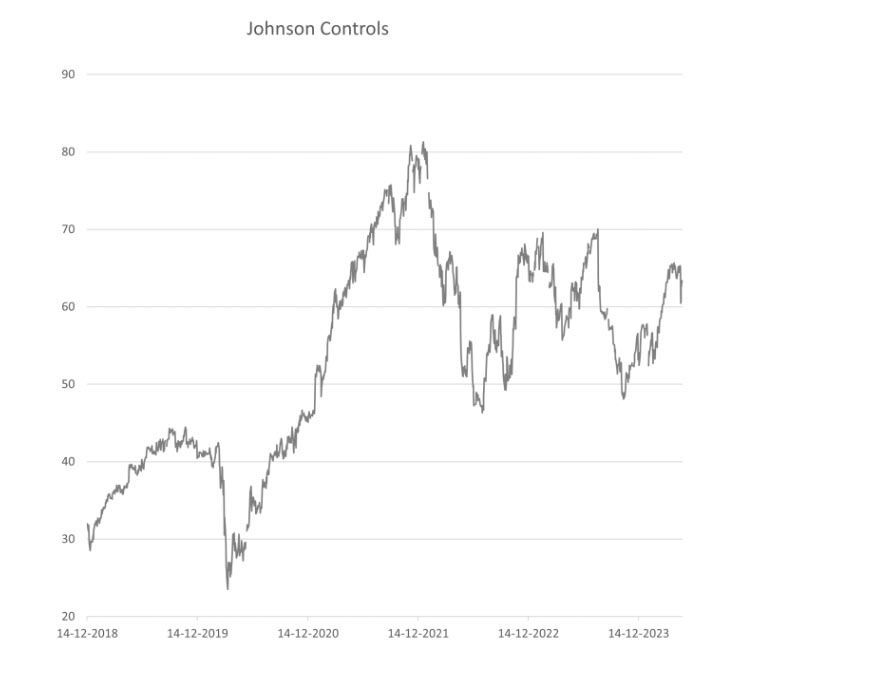

Financieel gezien stelde Johnson Controls de laatste periode teleur. De omzet steeg in het derde kwartaal weliswaar met 8% tot $7,1 mrd, analisten rekenden echter op $7,2 mrd omzet. De winst per aandeel steeg 21% vergeleken met hetzelfde kwartaal een jaar eerder en kwam conform verwachting uit op $1,03. Johnson Controls verwacht voor het vierde kwartaal $1,10 winst per aandeel en $3,55 voor het hele boekjaar 2023, hetgeen neerkomt op een toename van 18% ten opzichte van een jaar eerder. Analisten gingen respectievelijk uit van $1,14 en $3,57. Beleggers reageerden teleurgesteld, het aandeel daalde 9% na de cijfers. De publicatie van de kwartaalcijfers werd uitgesteld omdat het bedrijf slachtoffer was van een cyber-aanval. Uit de cijfers bleek dat de omzet ook heeft geleden onder de cyber-aanval. Begin januari kreeg de koers een nieuwe tik toen een nieuwe CFO werd aangekondigd.

Een kwartaal eerder was de aandelenkoers nog 6% gestegen, na beter dan verwachte cijfers. Johnson Controls heeft in de afgelopen acht kwartalen slechts een keer niet aan de analistenverwachtingen voldaan. Gemiddeld presteerde het bedrijf 1% boven de verwachtingen. De kwartaalwinst per aandeel steeg in deze periode gemiddeld met 17,7%, vergeleken met de winst in hetzelfde kwartaal een jaar eerder.

Meerderheid analisten geeft koopadvies

Momenteel volgen 23 analisten het aandeel Johnson Controls. Hiervan geven 16 analisten het aandeel een ‘strong buy’- of een ‘buy’-advies, zes analisten zijn neutraal met een ‘hold’-advies en slechts één analist adviseert het aandeel te verkopen. Het gemiddelde koersdoel van de analisten ligt momenteel op $ 64,50. Het koersdoel ligt ongeveer 18% boven het huidige koersniveau.

De omzet en winst van Johnson Controls lagen zoals bij zoveel bedrijven tijdens de coronapandemie behoorlijk onder druk. Inmiddels heeft het bedrijf de weg omhoog weer duidelijk gevonden. De omzet steeg in de periode 2018-2022, dus inclusief de dip van corona, gemiddeld met slechts 2,2% per jaar. De winst per aandeel steeg in die periode met 3,7% gemiddeld per jaar. De nettowinstmarge lag op 6% van de omzet. Voor de aankomende jaren verwachten analisten een aanzienlijk hogere omzet- en winstgroei.

Op basis van de omzetgroei van 4-6% zou de winst met 12%-14% kunnen groeien. De winst groeit sneller dan de omzet als gevolg van schaalvoordelen en de inkoop van aandelen. Johnson Controls streeft naar een efficiënt gebruik van kapitaal en heeft als doel om 85% van de winst omzetten in vrije kasstroom. De winst is relatief stabiel omdat het bedrijf profiteert van lange termijn relaties. Gezien de lange termijn groeipercentages is de waardering van het aandeel aantrekkelijk. Op basis van de winst van 2023 is de k/w minder dan 15 en wanneer de verwachtingen worden waargemaakt, daalt de k/w naar minder dan 10 in 2027. Tevens heeft het aandeel momenteel een prima dividendrendement van circa 3%.

Transformatie

Johnson Controls heeft zich de afgelopen jaren getransformeerd van een auto-onderdelenmaker naar een minder cyclische en winstgevendere aanbieder van gebouwenbeheer. Het Internet-of-Things speelt een belangrijke rol bij het efficiënter maken van het gebouwbeheer. Via het OpenBlue softwareplatform en digitale diensten van Johnson Controls kunnen eigenaren en exploitanten van gebouwen gegevens verzamelen over de prestaties van gebouwen en deze gebruiken om bruikbare inzichten te genereren om de efficiëntie te verbeteren. Bovendien speelt de technologie van Johnson Controls een cruciale rol bij het helpen van klanten om hun CO2-emissiedoelstellingen te bereiken.

Ook helpt de technologie om gezonde, schone en goed geventileerde gebouwen te creëren. Dat is een belangrijk aandachtspunt na de uitbraak van COVID-19. Samen geven deze elementen Johnson Controls serieuze milieu-, sociale en bestuurlijke (ESG) troeven wat het aandeel tot een aantrekkelijke investering maakt op lange termijn. Daarnaast profiteert Johnson Controls van de wereldwijde trend naar meer verstedelijking en de toegenomen vraag naar energie-efficiënte en slimme bouwproducten en -oplossingen.

Advies aandeel Johnson Controls op ‘kopen’

Na de laatste kwartaalcijfers is het aandeel flink in waarde gedaald, hetgeen werd veroorzaakt door neerwaarts bijgestelde verwachtingen voor het huidige kwartaal die achterbleven bij de analistenvoorspellingen. De omzetverwachting voor het hele boekjaar werd verlaagd van 10% naar een hoog ééncijferig groeipercentage, terwijl de winstverwachting wel gehandhaafd bleef. De verwachting is dat de winst per aandeel dit jaar stijgt met 18%. De omzet ligt nu nog enigszins onder druk doordat dealers de voorraden afbouwen die zij als gevolg van de problemen in de toeleveringsketen tijdelijk hadden verhoogd. Het management verwacht dat de omstandigheden in 2024 weer genormaliseerd zijn.

Inmiddels heeft Johnson Controls een record-orderportefeuille en wordt sterke vooruitgang geboekt in de groei van de services business (met hogere marges) dankzij de uitbreiding van het digitale OpenBlue softwareplatform. Het aandeel Johnson Controls International krijgt wat ons betreft een koopadvies.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DBAC Duurzaam Beleggen, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DBAC garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Hartford is onderdeel van de duurzame topselectie van DBAC, medewerkers van DBAC Duurzaam Beleggen hebben positie in het geanalyseerde aandeel op 26 januari 2024.

Deel dit blog

gerelateerde artikelen