LPL Financial Holdings Inc. is een onafhankelijke broker-dealer en een beleggingsadviesbureau. Het bedrijf biedt een geïntegreerd platform van brokerage- en beleggingsadviesdiensten aan financiële adviseurs in de Verenigde Staten. Via zijn uitgebreide platform biedt LPL geïntegreerde technologische oplossingen, zoals brokerage- en adviesplatforms, clearing- & settlement diensten, plannings- en adviesdiensten, compliance-programma's en trainingen. Via zijn custody- en clearingplatform, waarbij zowel eigen als externe technologie wordt gebruikt, biedt het bedrijf toegang tot een gediversifieerd universum financiële producten en diensten. Dit stelt de adviseurs in staat gepersonaliseerd financieel advies en brokerage-diensten aan te bieden aan particuliere beleggers. De producten omvatten alternatieve beleggingen, annuïteiten, exchange-traded producten, op verzekeringen gebaseerde producten, beleggingsfondsen en pensioenplanproducten.

Concurrentiepositie

LPL Financial Holdings Inc. heeft een sterke concurrentiepositie gebaseerd op hoge overstapkosten waardoor de retentie van adviseurs en beleggersactiva hoog is. Het bedrijf biedt geavanceerde technologie en uitgebreide diensten die veel van de kleinere concurrenten niet kunnen evenaren. Door strategische investeringen en succesvolle overnames, zoals die van National Planning Holdings en Waddell & Reed, blijft LPL de beste keuze voor adviseurs. De groei van adviesactiva en het vermogen om zich aan te passen aan veranderende marktomstandigheden versterken LPL’s marktpositie. Deze factoren dragen bij aan LPL's vermogen om consistent nieuwe adviseurs aan te trekken en bovengemiddelde rendementen voor aandeelhouders te genereren.

Duurzaamheid

LPL Financial zet zich in voor duurzaamheid via vier pijlers: Verantwoord Ondernemen, Mensen en Cultuur, Maatschappelijke Impact en Milieubeheer. Ze streven naar transparantie en ethiek, bevorderen een inclusieve cultuur, ondersteunen een duurzaam financieel systeem en verminderen hun milieu-impact. In 2023 werd papiergebruik met 53% verminderd en kwam het energieverbruik voor 100% uit hernieuwbare bronnen. Bovendien steeg de vrouwelijke vertegenwoordiging in leidinggevende posities met 46%. LPL publiceert een klimaatrapport, voert ESG-materialiteitsbeoordelingen uit en volgt de hoogste standaarden voor het rapporteren van duurzaamheidsprestaties.

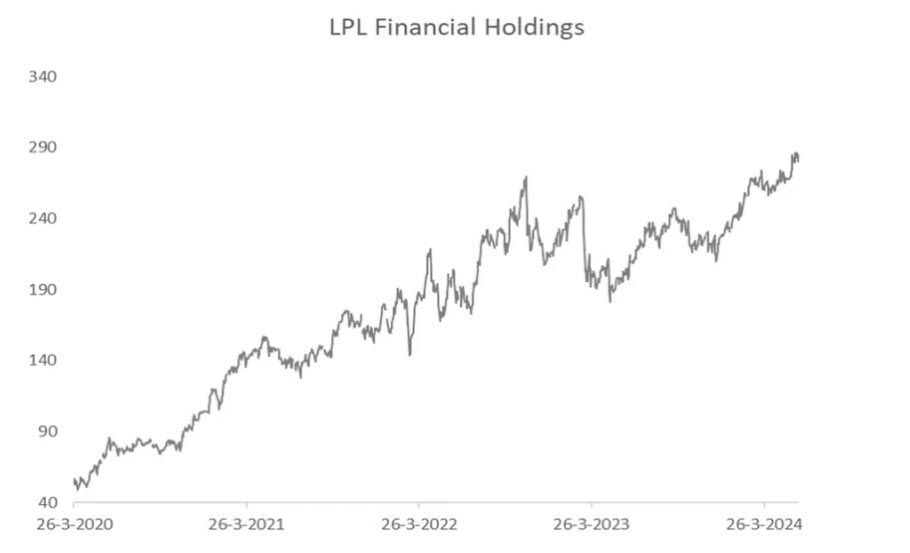

Verwachtingen winst per aandeel verslagen

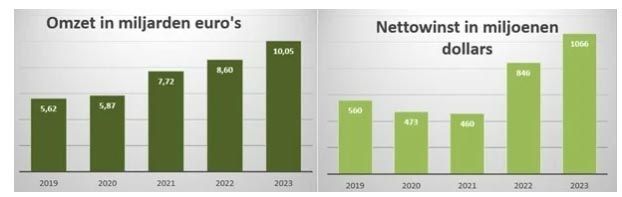

In het eerste kwartaal van 2024 heeft LPL Financial Holdings een omzetgroei weten te realiseren van 17% ten opzichte van een jaar eerder, waarmee de omzet uitkwam op 2,8 miljard dollar. De nettowinst in het eerste kwartaal nam met 15% af ten opzichte van een jaar eerder. De aangepaste winst per aandeel daalde met 6% tot $ 4,21. LPL versloeg daarmee wel de analistenconsensus met 10%, deze lag namelijk op $ 3,81 per aandeel. Beleggers reageerden niet enthousiast op de gepubliceerde cijfers, het aandeel daalde met 1,3%.

In de afgelopen 4 jaar heeft LPL Financial Holdings elk kwartaal de analistenverwachtingen betreffende de winst per aandeel weten te verslaan. Dat heeft de koers ondersteund.

Strategische overnames zorgen voor meer marktaandeel

Eind 2023 beheerde LPL op het beleggingsplatform meer dan $1,3 biljoen aan activa in de VS. LPL streeft ernaar alle adviseurs te ondersteunen, ongeacht hun bedrijfsmodel. Adviseurs kunnen een licentie bij LPL Financial hebben, waarbij LPL risico en naleving beheert, of als hybride Registered Investment Advisors opereren, waarbij LPL ondersteuning biedt voor bewaring, handel en administratie.

LPL's groei hangt af van het aantrekken van nieuwe activa en het behoud van bestaande activa. De retentie graad, die aangeeft hoeveel door adviseurs gegenereerde inkomsten behouden blijven, was recentelijk boven de 95%, wat wijst op hoge klantentrouw. Overnames, zoals NPH in 2017 ($325 miljoen), Waddell & Reed in 2021 ($300 miljoen), en Atria Wealth Solutions in 2024 (meer dan $800 miljoen), stimuleren ook de groei.

Toekomstverwachtingen

LPL Financial Holdings verwacht de komende tijd groei dankzij de onboarding van meer dan $150 miljard aan klantactiva via de overname van Atria Wealth Solutions, de samenwerking met Prudential en enkele Wintrust bankadviseurs. Deze nieuwe activa kunnen de EBITDA met 5% tot 10% verhogen. Hoewel inkomsten uit de liquiditeiten van klanten onder druk staan door dalende saldi per klant en een dalende rente, zijn de klantactiva sinds eind 2022 gestegen. Voor de aankomende jaren is de verwachte groei van de winst per aandelen rond de 20%. Voor 2024 wordt rekening gehouden met een lagere groei omdat de overnamekosten in de cijfers worden verwerkt. Gegeven die sterke groeiverwachtingen is de waardering aantrekkelijk.

Samenvatting

LPL Financial Holdings Inc. is een onafhankelijke broker-dealer en beleggingsadviesbureau dat eind 2023 meer dan $1,3 biljoen aan activa beheerde. Door strategische overnames, zoals National Planning Holdings ($325 miljoen), Waddell & Reed ($300 miljoen), en Atria Wealth Solutions (meer dan $800 miljoen), heeft LPL zijn concurrentiepositie versterkt. LPL organiseert diverse initiatieven om duurzamer en verantwoorder te ondernemen. In het eerste kwartaal van 2024 steeg de omzet met 17% tot $2,8 miljard, maar de nettowinst daalde met 15% door overnamekosten. De aangepaste winst per aandeel daalde met 6% tot $4,21, maar overtrof de analistenverwachtingen. Voor de aankomende jaren is de verwachte groei van de winst per aandelen rond de 20%. Voor 2024 wordt rekening gehouden met een lagere groei omdat de overnamekosten in de cijfers worden verwerkt.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DBAC Duurzaam Beleggen, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DBAC garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DBAC biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

LPL Financial Holdings is onderdeel van de duurzame topselectie van DBAC, medewerkers van DBAC Duurzaam Beleggen hebben positie in het geanalyseerde aandeel op 17 juni 2024.

Deel dit blog

gerelateerde artikelen