Strategie update 4 april 2025: rendement volgt uiteindelijk de winstgroei

Voor de portefeuille van het DB Flagship Fund selecteren we duurzame kwaliteitsaandelen met stabiele lange termijn groeivooruitzichten tegen een redelijke waardering. Het afgelopen half jaar is de strategie achtergebleven bij de verwachtingen. Hieronder lichten we de oorzaken van de tegenvallende performance toe en wordt onderbouwd waarom wij verwachten dat de opgelopen achterstand wordt ingelopen.

Winstgroei bepaalt op lange termijn 90% van het rendement

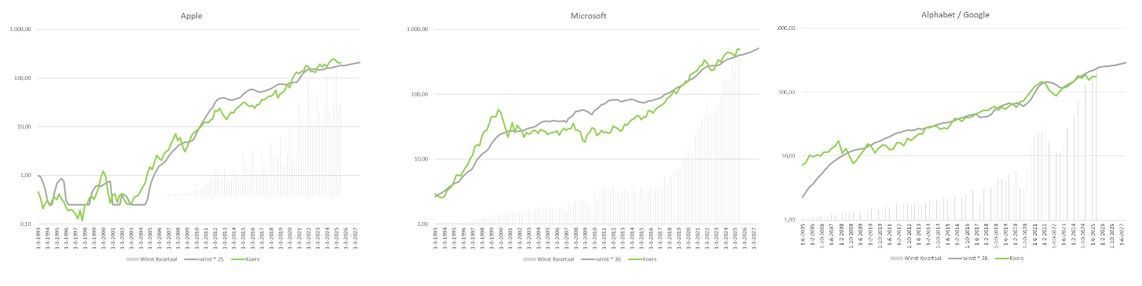

Op lange termijn volgt de koers de ontwikkeling van de winst. Het is logisch dat de waarde van een bedrijf toeneemt als de winst verdubbelt of vertienvoudigt. De aandelen met de hoogste rendementen, kenmerken zich door lange termijn winstgroei. Denk aan Apple, Microsoft en Google. In de grafieken hieronder zie je de ontwikkeling van de winst in de grijze lijn en de daarbij behorende aandelenkoers. De schaalverdeling is logaritmisch om een beter beeld te geven van het rendement op lange termijn.

Je ziet duidelijk de correlatie tussen de winstgroei en het koersrendement. In de onderstaande tabel zijn statistieken van de winstgroei en koersrendement weergegeven.

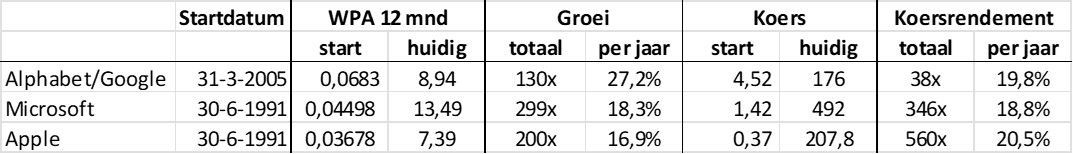

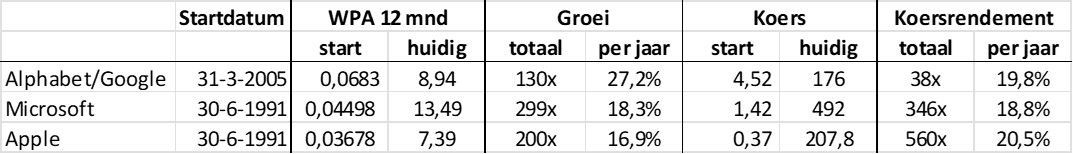

De startdatum geeft het startmoment aan van de berekeningen. De totale winstgroei is bij Microsoft en Apple veel hoger dan bij Alphabet/Google omdat de periode bij 14 jaar langer is. De jaarlijkse winstgroei is bij Alphabet namelijk het hoogste.

Wij focussen in de portefeuille op bedrijven met een bovengemiddelde winstgroei op lange termijn. In onze analyse heeft de voorspelbaarheid van de winstgroei een belangrijke plaats. De voorspelbaarheid van de winstgroei is het hoogste bij bedrijven met: abonnementsmodellen, beperkte concurrentie, een sterke balans en een historie van stabiele winstgroei.

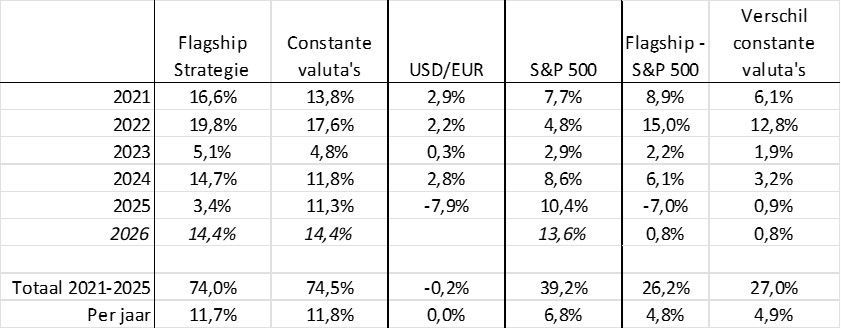

In de bovenstaande tabel hebben we de winstgroei van de aandelen in de portefeuille van de Flagship strategie vergeleken met de winstgroei van de S&P 500 van de 500 grootste Amerikaanse bedrijven. Omdat de beweging van de Amerikaanse dollar ten opzichte van de euro de winst van Amerikaanse bedrijven in euro beïnvloed, hebben we de winstgroei berekend met en zonder invloed van de euro/dollar koers. In de vierde kolom zie je de winstgroei van de aandelen in de S&P 500 berekend door Factset. In de laatste 2 kolommen zie je het verschil tussen de aandelen in de Flagship portefeuille en de S&P 500 met en zonder valuta invloed. De conclusie is dat de gerealiseerde winstgroei van de aandelen in de Flagship portefeuille ongeveer 5% hoger is per jaar; bijna 12% groei voor de Flagship aandelen en krap 7% voor de S&P 500.

Voor 2025 en 2026 is de verwachte groei van de Flagship portefeuille ook hoger, maar minder groot dan in de afgelopen jaren. Het verwachte verschil was ook in de afgelopen jaren minder, maar omdat onze bedrijven de verwachtingen gemiddeld verhoogden, ten opzichte van gemiddelde verlagingen in de markt en onze bedrijven de verwachtingen met grotere percentages versloegen ontstond het grote verschil in groei.

Dividend komt bovenop de winstgroei

Een model waarin de waarde van een bedrijf wordt gekoppeld aan de winstgroei houdt geen rekening met dividend. Het dividend wordt uitgekeerd en zit niet langer in de waarde van het bedrijf. Maar het is natuurlijk wel onderdeel van het rendement van de belegger. De bedrijven in de portefeuille van het Flagship Fund betalen gemiddeld 2%-2,5% dividend uit.

Waardering kan het rendement op korte termijn maken en breken

De laatste factor van belang voor het rendement is de waardering. In de tabel met de winstgroei en het rendement, varieert de verhouding tussen de winstgroei per jaar en het rendement per jaar voor de verschillende bedrijven. Bij Microsoft liggen het gemiddelde percentage winstgroei per jaar en koersrendement per jaar dichtbij elkaar. Bij Apple is het koersrendement per jaar hoger en bij Alphabet is dat andersom, de winstgroei is veel hoger dan het koersrendement. Dat komt door verandering in de waardering, hier uitgedrukt in de koers-winst verhouding vanaf de start naar vandaag. Bij Microsoft was de K/W 31,5 bij de start in 1991 en is die 34 jaar later 36,5. Bij Apple is de waardering toegenomen op de periode van 10 in 1991 naar 28 vandaag. Apple moest zich destijds nog bewijzen. De verwachtingen van Alphabet/Google waren juist erg hoog gespannen met een K/W van 66, terwijl die vandaag de dag vrij laag staat op krap 20.

Ondanks de daling in de waardering is de koers van Alphabet nog steeds flink gestegen. De cumulatieve winstgroei is op lange termijn belangrijker dan de waardering. Maar op korte termijn kan de waardering het rendement flink beïnvloeden.

Hieronder zie je nog een keer de grafiek van Apple. Aan het begin van de grafiek is de lage waardering zichtbaar doordat de groene lijn van koers lager ligt dan de grijze lijn (winst keer 25). Aan het einde van de grafiek zijn de rollen omgedraaid. In 2008, ten tijde van de financiële crisis, zie je dat de koers 50% daalt, terwijl de winst geleidelijk stijgt. De koersdaling is dus volledig te wijten aan de verandering in waardering.

Om de negatieve impact van de verslechtering in de waardering te beperken, kopen we aandelen die aantrekkelijk gewaardeerd zijn. Alphabet is een van de aandelen in de Flagship portefeuille omdat we verwachten dat de groei van Alphabet nog lang niet ten einde is. Gegeven de hoge groeiverwachtingen vinden we Alphabet aantrekkelijk gewaardeerd.

De K/W op basis van de verwachte winst in 2025 voor de Flagship portefeuille is gemiddeld 13,6x. Dat is veel lager dan het vergelijkbare cijfer voor de S&P 500 dat uitkomt op 22x. De aandelen in de Flaghip portefeuille zouden 61% kunnen stijgen voordat ze gelijk gewaardeerd zijn als de aandelen in de S&P 500. Tegelijkertijd zijn de groei verwachtingen hoger waardoor de waardering van de Flagship aandelen zelfs nog iets hoger zou mogen liggen.

Doelstelling rendement DB Flagship Fund: 10%

Bij het samenstellen van de portefeuille streven we naar 10%. Dat is als volgt opgebouwd:

1) Winstgroei: 7% / 9%

2) Dividend: 2% / 3%

3) Verbetering waardering: 1% / 2%

4) Kosten risicomanagement: -2% / -3%

De verwachte winstgroei is momenteel 11,3%, het verwachte dividend 2% en door de lage waardering verwachting we een aanzienlijk percentage te kunnen behalen uit verbetering van de waardering. We houden ons daarom aan het rendementsdoel op middellange termijn.

Conclusie

De Flagship portefeuille is achtergebleven bij de verwachtingen. Voor een deel komt dat door de daling van de Amerikaanse dollar. Daarnaast zijn de aandelen uit de Flagship portefeuille sterk ondergewaardeerd ten opzichte van de aandelen in de S&P 500. Het wachten is op een draai in het sentiment, waarbij beleggers voorbij de huidige trends zoals AI en defensie kijken en aandelen weer waarderen op de fundamenten zoals groei, balans en stabiliteit. Wanneer dat gaat gebeuren kan niemand voorspellen, maar de historie leert ons dat de aandelenkoers altijd weer aansluit bij de ontwikkeling van de winst. Tot het zover is moeten we geduld hebben, of je kunt gebruik maken van de onderwaardering en relatief goedkoop (bij)kopen.

Disclaimer

De informatie in dit document is met zorg samengesteld, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. Wij garanderen dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Loop geen onnodig risico. Voordat je gaat beleggen, is het belangrijk dat je op de hoogte bent en je laat informeren over de kenmerken en risico's van beleggen. DB Flagship Fonds is onderdeel van Alpha Based Capital Fund Management BV (ABC). ABC heeft een vergunning zoals vereist door artikel 2:65 van de Wft. Het fonds en de andere subfondsen vallen onder deze vergunning. Vanwege deze vergunning staat ABC onder doorlopend toezicht van de AFM en DNB. DB Flagship Fund en ABC bieden geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat.

Deel dit blog

gerelateerde artikelen