Corpay: Betalingsverwerker breidt verder uit

Corpay, Inc., een specialist in het beheer en de automatisering van zakelijke betalingen, laat een consistente en robuuste groei zien. Het bedrijf, dat oorspronkelijk begon met oplossingen voor vervoer- en reiskosten, heeft zijn dienstenpakket uitgebreid naar internationaal betalingsverkeer en betaalkaarten. Het bedrijf is inmiddels een van de grootste uitgevers van Mastercard creditcards.

Groei gedreven door acquisities en innovatie

Corpay's groei is de afgelopen jaren gestaag en indrukwekkend geweest. Tussen 2015 en 2024 groeide de omzet van $1,7 miljard naar bijna $4 miljard, wat neerkomt op een gemiddelde jaarlijkse groei van 17%. Analisten verwachten dat de omzet in 2028 bijna $6 miljard zal bedragen. Deze groei wordt aangedreven door een combinatie van autonome groei en strategische overnames.

Doorgaans presteren overnames vaak onder de verwachtingen, maar Corpay vormt hier een uitzondering. Het bedrijf richt zich op kleinere overnames die het productaanbod verbreden en versterken, wat waardecreatie mogelijk maakt. Een recent voorbeeld is de overname van Alpha. Alpha bedient bedrijven en beleggingsfondsen met betaalproducten en rekeningen, waarbij 68% van de fondsen uit Europa komt. Door de overname breidt Corpay het productaanbod uit en betreedt het bedrijf nieuwe markten. Dat biedt in de toekomst kansen voor cross-sell en upsell.

Hoge kasstroom draagt bij aan aandeelhouderswaarde

Corpay onderscheidt zich door een schaalbaar bedrijfsmodel, wat resulteert in een hoge EBITDA-marge die rond de 52%-54% schommelt en stijgt naarmate de omzet toeneemt. De winstgroei overtreft daardoor de omzetgroei, met gemiddeld 19% per jaar. Verder is positief dat het bedrijf slechts beperkte investeringen nodig heeft om deze groei te ondersteunen (ongeveer 4% van de omzet). De combinatie van hoge marges en lage investeringen resulteert in een zeer hoge vrije kasstroom van ongeveer 85% in 2023 en 2024.

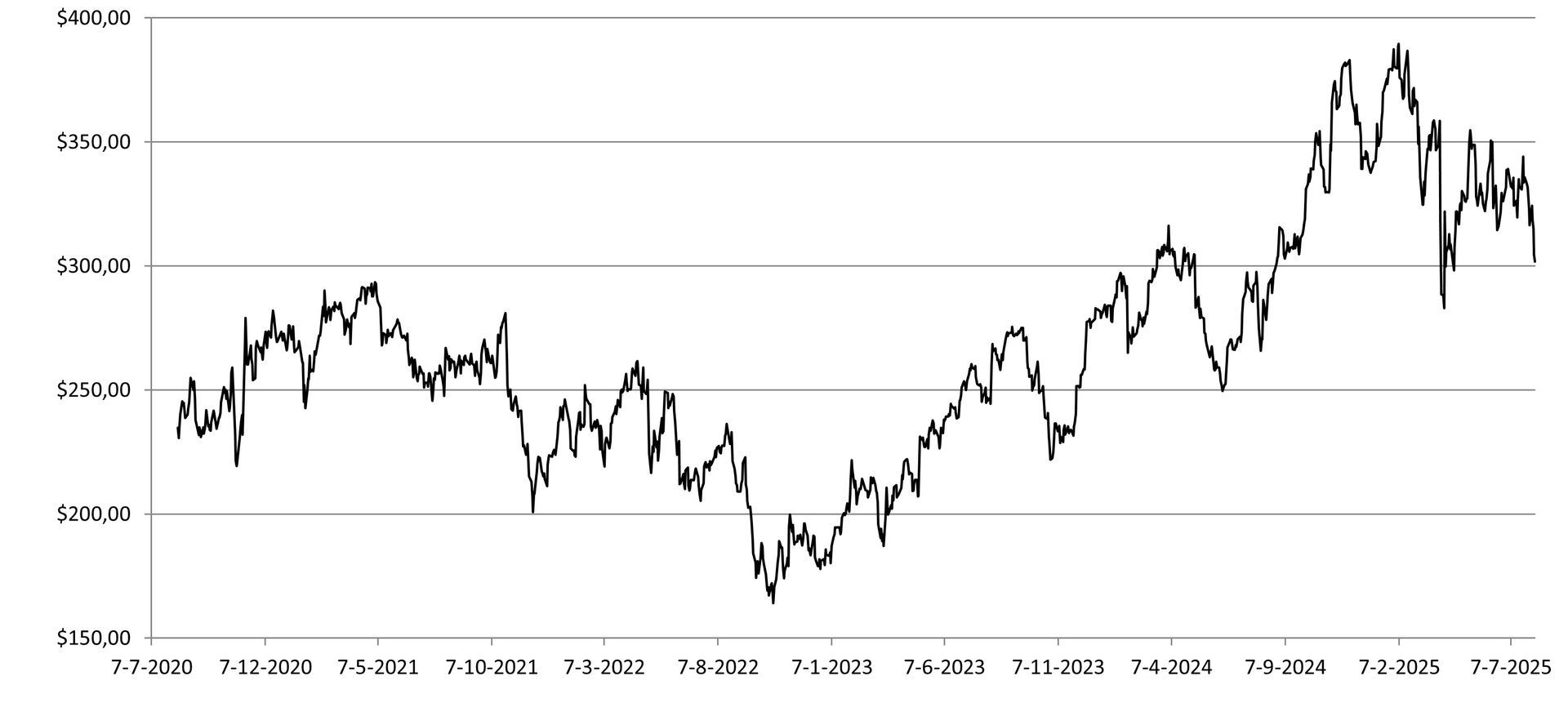

Corpay gebruikt deze kasstroom om waarde te creëren voor aandeelhouders, voornamelijk door strategische overnames en het inkopen van eigen aandelen. Sinds 2016 is ongeveer 25% van de uitstaande aandelen ingekocht, wat de winst per aandeel sneller doet stijgen dan het nettoresultaat. De K/W-verhouding, die in 2019 nog op 25 lag, daalde na de COVID-pandemie naar 11 en is inmiddels hersteld tot 17. Gezien de verwachte groei van de winst per aandeel van 15-20%, vinden wij het aandeel aantrekkelijk gewaardeerd.

Risico's en kansen

Een punt van aandacht is de schuldenlast die Corpay aanhoudt, wat in onzekere tijden, zoals tijdens de COVID-19-pandemie, risicovol kan uitpakken. Echter, door de uitbreiding van de betaalactiviteiten is het bedrijf nu beter gespreid en minder kwetsbaar. Verder blijft Corpay niet stilzitten en zoekt het naar nieuwe groeikansen. Het recente strategische partnerschap met Mastercard, waarbij Mastercard $300 miljoen investeert voor een aandeel van 3% in Corpay’s internationale betalingsactiviteiten, zal naar verwachting zorgen voor 2-3% extra omzetgroei.

Duurzaamheid en Verantwoord Ondernemen

Corpay zet zich ook in voor duurzaamheid en goed bestuur, wat blijkt uit hun meest recente duurzaamheidsrapport. Ze bieden klanten programma's zoals Clean Advantage en EcoPoint, die helpen bij het compenseren van CO2-uitstoot. Intern richt het bedrijf zich op het verminderen van de ecologische voetafdruk en het bevorderen van diversiteit en inclusie. Deze inspanningen werden in 2024 erkend met de 'Great Place to Work'-certificering en de opname in de 'TIME World's Best Companies'-lijst.

Key Highlights

- Robuuste en schaalbare groei: Corpay heeft een historie van stabiele groei, aangedreven door een combinatie van autonome groei en strategische overnames.

- Hoge vrije kasstroom en aandeelhoudersrendement: De combinatie van hoge marges en lage investeringen zorgt voor een uitzonderlijk hoge vrije kasstroom die Corpay kan gebruiken om de aandeelhouders te belonen.

- Sterke marktpositie en diversificatie: Corpay onderscheidt zich door een wereldwijde aanwezigheid in meer dan 200 landen. Het bedrijf heeft een stabiele klantenportefeuille met een hoge retentiegraad van ongeveer 92%.

Risico’s

- Schuldenlast en leverage: Corpay heeft ondanks de sterke kasstroom een stevige leverage. Dit kan risicovol zijn als de bedrijfsontwikkeling tegenvalt.

- Waarderingsvolatiliteit: Onder andere vanwege de leverage heeft de waardering in het verleden flink geschommeld.

- Overnamerisico's: Hoewel overnames historisch gezien waarde hebben gecreëerd voor Corpay blijft het risico van de groeistrategie dat de verkeerde overnames worden gedaan waarbij waarde wordt vernietigd.

Conclusie

Corpay is een wereldwijde betalingsdienstverlener met een sterke marktpositie. Ze hebben een uitstekend track record opgebouwd van groei, zowel organisch als door overnames. Als gevolg van de corona pandemie kwam de aandelenkoers onder druk en ondanks dat het groeipad weer is opgepakt, is de waardering nog niet terug op het oude niveau. Corpay is daardoor een aantrekkelijk gewaardeerd bedrijf met een stabiele groei die vanwege de sterke positie de aankomende jaren waarschijnlijk wordt doorgezet.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DB Flagship Fund, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DB Flagship Fund garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DB Flagship Fund biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Medewerkers van DB Flagship Fund hebben positie in het geanalyseerde aandeel op 11 augustus 2025.

Deel dit blog

gerelateerde artikelen