Voor het DB Flagship Fund is het nieuwe jaar goed begonnen met een plus van 3,5%. Een ontvangen overnamebod dat Inpost momenteel bestudeert, zorgde voor een koersstijging van 40%. Ook Novo Nordisk begon het jaar goed. Het bedrijf kreeg rond de kerstdagen goedkeuring voor de verkoop van het afslankmedicijn Wegovy in pilvorm en bracht het product gelijk op de markt. Dat werd door beleggers gewaardeerd.

Het is verleidelijk uitgebreid stil te staan bij bovenstaande ontwikkelingen, maar dat is in onze optiek niet waar lange termijn beleggen over gaat. De ene keer gaat dat namelijk goed en de volgende keer valt het weer tegen. Dat hebben we in 2025 meegemaakt.

Investeren vs speculeren

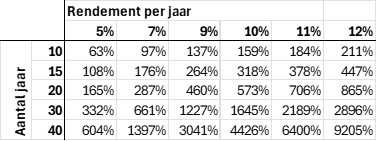

Als lange termijn belegger proberen wij ons op te stellen als eigenaar van een bedrijf. Je wordt niet voor een paar maanden eigenaar van een bedrijf, maar voor jaren of langer. Als eigenaar van een bedrijf gaat het over de vraag of het bedrijf langdurig presteert, dat het voldoende ontwikkelt en innoveert om relevant en winstgevend te blijven. Een gestage groei op lange termijn kan tot enorme resultaten leiden. In de onderstaande tabel zie je de impact van enkele rendementspercentages op lange termijn. Je ziet dat je niet eens enorme percentages nodig heb voor mooie vermogensgroei, als je maar de tijd hebt.

In onze strategie streven we naar 10% rendement. Dat is als volgt opgebouwd:

- Dividend: 2%

- Winstgroei: 8%

- Verbetering waardering: 2%

- Opties voor bescherming: -2%

Winstgroei

De belangrijkste component is de winstgroei. De beste bedrijven zijn in staat hun winst jarenlang te laten groeien. Ter illustratie licht ik hieronder de winstgroei van twee bedrijven uit onze portefeuille toe.

Basic Fit

Basic Fit exploiteert momenteel ruim 1500 sportscholen. Het is de bedoeling dat de omzet per vestiging groeit onder door ledengroei en hogere omzet per lid. Daarnaast opent Basic Fit nieuwe clubs. De verwachting is dat de omzet hierdoor groeit van 1,2 miljard in 2024 naar zo’n 1,4 miljard in 2025. Dat is ruim 15% omzetgroei. Door schaalvoordelen zullen de kosten minder hard stijgen dan de omzet. Televisie reclamecampagnes zijn bijvoorbeeld niet duurder bij een groter aantal leden. De winst kan daardoor sneller stijgen dan de omzet. Om de groei te versnellen heeft Basic Fit de overname van Clever Fit aangekondigd, met zo’n 500 vestigingen. Basic Fit verwacht binnen de kernmarkten nog te kunnen groeien naar 3500 clubs. De aankomende jaren is het dus mogelijk om voldoende winstgroei te behalen.

Pinterest is een social media platform gebaseerd op foto’s. Het bedrijf kan groeien door meer gebruikers en een hogere omzet per gebruiker. Bij de derde kwartaalcijfers bleek het aantal gebruikers 12% hoger dan een jaar eerder op 600 miljoen maandelijkse gebruikers. De volgende stap is om de omzet per gebruiker te vergroten. Pinterest verdient de bulk in de VS, waar de gemiddelde gebruiker ongeveer $ 30 oplevert, 5% hoger dan een jaar eerder. In Europa lag de gemiddelde opbrengst op $ 5 (+31%) en in de rest van de wereld $0,73 (+44%). In totaal groeide de omzet in het derde kwartaal met 17% en het bijbehorende resultaat met 24%. De meeste ruimte voor groei ligt in het verhogen van de omzet per gebruiker buiten de VS. In combinatie met een gestage groei van het aantal gebruikers moet Pinterest in staat zijn de aankomende jaren ruim 20% winstgroei per jaar te halen.

Dividend

Basic Fit en Pinterest herinvesteren hun winst in de groei van het bedrijf en keren dus geen dividend uit. Andere bedrijven die minder snel groeien, keren wel een aantrekkelijk dividend uit, denk aan NN Group (6%), Sodexo (5%) en Rogers Communications (4%). Het gemiddelde dividend van de portefeuille is 2%.

Verbetering waardering

Tenslotte hebben we nog het rendement uit verbetering van de waardering. Zoals al vaker gezegd zijn de aandelen in de portefeuille laag gewaardeerd. Een verbetering van het sentiment kan dan zorgen voor een sterke koersstijging als gevolg van een normalisering van de waardering. Zo was de waardering van Novo Nordisk hard gezakt omdat het bedrijf marktaandeel verloor en beleggers het vertrouwen verloren. Door de introductie van de afslankpillen verbeterde de waardering enigszins en steeg de koers 15%. Het aandeel staat nog steeds slechts 15 keer de winst. Dat is 35% lager dan het historisch gemiddelde en minder dan de helft van de waardering van concurrent Eli Lilly. Het laagst gewaardeerde aandeel in de portefeuille is Teamviewer. Beleggers waren bang dat het bij de overname van 1 E een kat in de zak had gekocht. Toen Teamviewer bekend maakte dat 1 E een paar mooie opdrachten had binnengesleept, ging de koers 10% hoger.

Bedrijfscijfers vormen het bewijs

De aankomende weken worden de cijfers over het vierde kwartaal gepubliceerd. Dat is een moment waarop we kunnen beoordelen of de bedrijven in de portefeuille de verwachtingen waarmaken. Analisten verwachten dat de bedrijven in de portefeuille gemiddeld 10% meer omzet behaald hebben in Q4 en 12% meer winst ten opzichte van een jaar eerder. Zolang de verwachtingen worden waargemaakt, is er geen reden om te twijfelen aan een aandeel. Alleen als de groei structureel tegenvalt, of beleggers te ver op de muziek vooruit lopen en een aandeel te duur wordt verkopen we. In de volgende marktupdate zullen we je bijpraten over de bedrijfsresultaten en hoe die zich verhouden tot de verwachtingen.

DISCLAIMER:

De informatie in dit document is met zorg samengesteld door DB Flagship Fund, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. DB Flagship Fund garandeert dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt een analyse en geen beleggingsadvies of een beleggingsaanbeveling.

DB Flagship Fund biedt geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat.

Medewerkers van DB Flagship Fund hebben positie in de genoemde aandelen op 14 januari 2026.

Deel dit blog

gerelateerde artikelen