Déjà Vu: Beleggen in de jaren '90 versus nu

In de jaren '90 zette ik mijn eerste stappen in de beleggingswereld. Het was een fantastische tijd om te beginnen. De koersen stegen jarenlang gestaag en beleggen leek eenvoudig. Aanvankelijk werden de stijgingen gedreven door lage waarderingen en een structureel dalende rente. Later gaf het opkomende internet de markt een extra impuls.

De koersen bereikten nieuwe records, gevoed door torenhoge verwachtingen over de toekomst. Achteraf bleken deze verwachtingen té hoog. Hoog gewaardeerde aandelen, met name in de technologiesector, kelderden fors en het duurde ruim tien jaar voordat de indices hun oude niveau weer bereikten.

Opkomst AI vergelijkbaar met opkomst Internet

De opkomst van kunstmatige intelligentie (AI) doet me vaak denken aan die internetbubbel. Net als toen wordt het beursnieuws gedomineerd door bedrijven die profiteren van AI. En net als toen zijn de verwachtingen en waarderingen extreem hoog. Er is ook een verschil en dat is dat beleggers vandaag de dag meer aandacht besteden aan winstgevendheid. Destijds was een verlieslatend businessmodel geen probleem; tegenwoordig is winstgevendheid cruciaal. Dit kan komen doordat snelgroeiende bedrijven in de verlieslatende fasegemakkelijker kapitaal aantrekken van durfkapitalisten en pas later de beurs opgaan wanneer ze wel winst maken. Daarnaast investeren de grote IT-bedrijven, die zeer winstgevend zijn, fors in AI.

This time it’s different

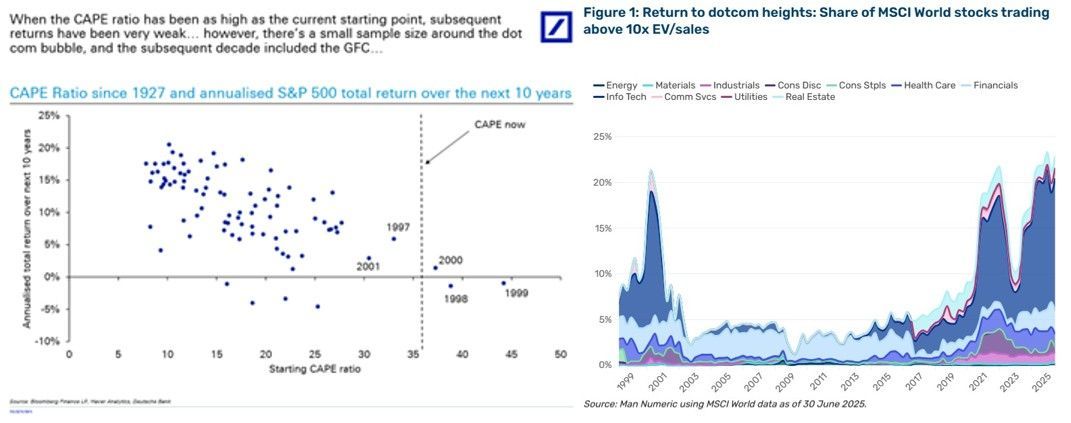

De grote vraag is of de afloop dit keer anders zal zijn. Gaan bedrijven nu wel de hooggespannen verwachtingen waarmaken? Afgaande op het verleden is dat onwaarschijnlijk. Een recente diagram van Deutsche Bank over de waardering (CAPE) en het verwachte rendement voor de komende tien jaar bevestigt dit. Uit de linkergrafiek hieronder dat de waardering bij aankoop een belangrijke voorspeller is voor het rendement: hoe hoger de waardering, hoe lager het rendement in de daaropvolgende jaren. De grafiek laat verder zien dat de huidige waardering, gemeten in CAPE, nog nooit zo hoog was als vandaag, met uitzondering van de periode 1997-2001.

Niet alleen de CAPE waardering is hoog, Momenteel is een aantal aandelen dat samen meer dan 20% van de MSCI World uitmaakt, hoger dan 10x de omzet waard. In de rechtergrafiek hieronder van MAN group is te zien dat we die situatie aan het einde van de jaren '90 hebben gehad en rond de Covid-pandemie.

Moet je nu je aandelen verkopen?

Gelukkig hoef je niet al je aandelen te verkopen. Er zijn naast dure aandelen namelijk ook nog steeds aantrekkelijk geprijsde bedrijven. Zo zijn bedrijven in de healthcare- en energiesectoren momenteel aanzienlijk goedkoper dan het marktgemiddelde. De winst van de AI-bedrijven is voor deel ten koste gegaan van defensieve en waarde-bedrijven.

Bij het DB Flagship Fund richten we ons op duurzame kwaliteitsbedrijven die stabiel groeien én aantrekkelijk gewaardeerd zijn. Dit verkleint het risico op grote koersdalingen aanzienlijk. Onze gemiddelde koers-winstverhouding (K/W) is, gebaseerd op de verwachte winst voor 2025, iets lager dan 13. Ter vergelijking: de gemiddelde K/W van de S&P 500 (de 500 grootste Amerikaanse bedrijven) ligt rond de 24 – bijna twee keer zo duur dus.

Normaal gesproken gaat een lage waardering gepaard met een lagere groei. Echter, in het tweede kwartaal groeide de winst van de aandelen in het DB Flagship Fund met 22,6% ten opzichte van hetzelfde kwartaal een jaar eerder, terwijl de winst van de S&P 500 bedrijven gemiddeld met 9,7% groeide. Ook voor heel 2025 ligt de groeiverwachting voor de aandelen uit het Flagship Fund zo'n 6% hoger dan die voor de S&P 500.

DB Flagship Fund uitstekende vooruitzichten

Door deze unieke combinatie van hoge groei en lage waardering zijn wij positief over de vooruitzichten voor het DB Flagship Fund. Om onze doelstelling van 10% rendement per jaar te behalen, hebben we 2% dividend, 8% winstgroei en 2% uit de verbetering van de waardering nodig. De huidige winstgroeiverwachtingen zijn momenteel twee keer zo hoog en de aandelen zijn bijna 50% lager gewaardeerd dan het marktgemiddelde. Dit biedt voldoende marge om eventuele tegenvallers op te vangen.

Onze verwachting is dat AI-bedrijven de hoge verwachtingen ook dit keer niet kunnen waarmaken en dat de koersen zullen dalen. Stabiele bedrijven zullen daarvan profiteren omdat beleggers teleurgesteld terugkeren naar sectoren die stabiliteit en aandeelhouderswaarde bieden.

Disclaimer

De informatie in dit document is met zorg samengesteld, het kan echter dat in het document een fout of onvolkomenheid is opgenomen. Wij garanderen dan ook niet dat de informatie in dit document juist en volledig is. De informatie in dit document vormt geen beleggingsadvies of een beleggingsaanbeveling. Aan beleggen zijn financiële risico’s verbonden. Het risico bestaat dat uw inleg geheel of gedeeltelijk verloren gaat. In het verleden behaalde resultaten bieden geen garantie voor de toekomst. Loop geen onnodig risico. Voordat je gaat beleggen, is het belangrijk dat je op de hoogte bent en je laat informeren over de kenmerken en risico's van beleggen. DB Flagship Fonds is onderdeel van Alpha Based Capital Fund Management BV (ABC). ABC heeft een vergunning zoals vereist door artikel 2:65 van de Wft. Het fonds en de andere subfondsen vallen onder deze vergunning. Vanwege deze vergunning staat ABC onder doorlopend toezicht van de AFM en DNB. DB Flagship Fund en ABC bieden geen enkele garantie dat de in dit document beschreven beleggingsstrategie leidt tot een positief beleggingsresultaat.

Deel dit blog

gerelateerde artikelen